Das grössenwahnsinnige Projekt

Text von Regula Heinzelmann

April 2023

Das Credit Suisse Debakel betrachte ich als Schweizerin als äusserst peinlich für die Schweiz und unseren Finanzplatz.

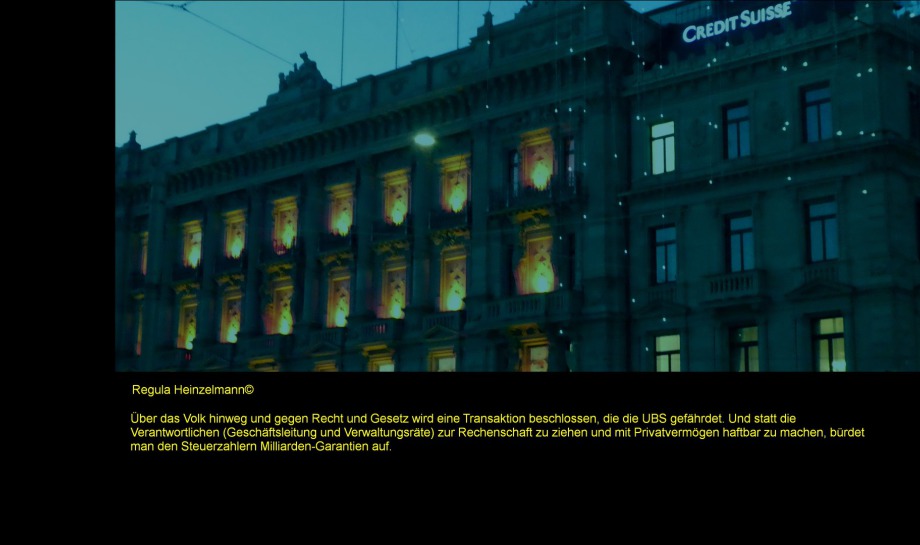

Über das Volk hinweg und ohne die Gesetze zu beachten wird eine Transaktion beschlossen, die eine weitere Grossbank gefährdet. Man hätte Zeit genug gehabt für bessere Lösungen, die CS schlingerte schon lange. Und statt die Verantwortlichen (Geschäftsleitung und Verwaltungsräte) zur Rechenschaft zu ziehen und mit Privatvermögen haftbar zu machen, bürdet man den Steuerzahlern Milliarden-Garantien auf.

Privatisierung der Gewinne und Vergesellschaftung der Verluste: Das ist eine üble Mischung zwischen Negativ-Kapitalismus und Sozialismus. Mit sozialer Marktwirtschaft hat das nichts mehr zu tun.

Während die FINMA normale Bürger, die eine Hypothek wünschen, mit Tragbarkeitsrechnungen schikaniert, fördert sie den höchst gewagten Zusammenschluss von einer maroden Grossbank mit einem funktionierenden Unternehmen.

Mehr dazu:

https://www.europa-konzept.eu/rechtsstaat-statt-relativierung/stopp-den-bankschikanen/

Dieser wurde durch eine sogenannte Notverordnung (PLB-NVO) vom Bundesrat beschlossen, obwohl die Credit Suisse schon lange schlingert und Zeit genug für eine Gesetz oder Gesetzesänderungen mit Referendumsfrist zur Verfügung gestanden wäre, das gleich solche Fälle grundsätzlich regelt, nach dem Prinzip gleiches Recht für alle.

Das ist Machtmissbrauch!

Die Verordnungen und den Bericht kann man hier herunterladen:

https://www.admin.ch/gov/de/start/dokumentation/medienmitteilungen.msg-id-93793.html

16. April 2023

Dem Nationalrat gratuliere ich zum parteiübergreifenden NEIN, er hat die Staatsgarantien abgelehnt.

https://www.finanzen.ch/nachrichten/aktien/credit-suisse-aktie-schliesst-fester-nationalrat-lehnt-garantien-fuer-cs-fusion-ab-standerat-sagt-ja-notkredite-abgelehnt-1032226167

Wenigsten hat der Bundesrat noch folgendes angeordnet:

Bei der Credit Suisse werden alle bis Ende 2022 ausstehenden variablen Vergütungen der höchsten Führungsstufe (Geschäftsleitung) gestrichen, beziehungsweise um 50 Prozent (erste Führungsstufe unterhalb der Geschäftsleitung) oder 25 Prozent (zweite Führungsstufe unterhalb der Geschäftsleitung) gekürzt. Damit wird der Verantwortung der obersten Kader für die Situation der Credit Suisse differenziert Rechnung getragen. Betroffen sind rund 1000 Mitarbeitende, denen mit diesen Massnahmen ein Gesamtbetrag von insgesamt rund 50 bis 60 Millionen Franken entzogen wird.

Die UBS wird verpflichtet, in ihrem Vergütungssystem für die Personen, welche für die Verwertung der von der Bundesgarantie betroffenen Credit Suisse-Aktiven zuständig sind, ein Kriterium vorzusehen, dass die staatliche Verlustgarantie nicht in Anspruch genommen wird. Damit soll ein Anreiz gesetzt werden, die erwähnten Aktiven möglichst gewinnbringend zu verwerten.

https://www.admin.ch/gov/de/start/dokumentation/medienmitteilungen.msg-id-94150.html

Das genügt aber nicht. Um eine Cretit Susse an sie Wand zu fahren muss man schon grobfahrlässig oder sogar mit Absicht Fehler machen.

DieVeranstwortlichen sollen haften mit Privatvermögen.

3. April 2023

Laut Pressemitteilung der CreditSuisse vom 19.3.2023 gilt für die Übernahme folgendes:

Gestützt auf die vom Bundesrat erlassene Notverordnung kann der Zusammenschluss ohne Genehmigung der Aktionäre durchgeführt werden.

Die folgende Bestimmung des Fusionsgesetzes wurde übergangen:

Bei den Kapitalgesellschaften, den Genossenschaften und den Vereinen muss das oberste Leitungs- oder Verwaltungsorgan den Fusionsvertrag der Generalversammlung zur Beschlussfassung unterbreiten. Bei Aktiengesellschaften ist die Zustimmung von mindestens zwei Drittel der an der Generalversammlung vertretenen Aktienstimmen und die absolute Mehrheit des von ihnen vertretenen Aktiennennwerts erforderlich (Fusionsgesetz Art. 18).

Alle Aktionärinnen und Aktionäre der Credit Suisse erhalten als Gegenleistung für die Fusion 1 Aktie der UBS für 22,48 Aktien der Credit Suisse. Dieses Umtauschverhältnis entspricht einem Übernahmepreis von CHF 3 Mia. für sämtliche Aktien der Credit Suisse.

Weiter gilt:

- Der Zusammenschluss unterliegt den üblichen Abschlussbedingungen. Beide Parteien sind überzeugt, dass alle Bedingungen erfüllt werden können. Der Zusammenschluss soll nach Möglichkeit bis Ende 2023 vollzogen sein.

- Die Schweizerische Nationalbank gewährt der Credit Suisse Zugang zu Fazilitäten, über die sie erhebliche zusätzliche Liquidität erhält.

- Es wird erwartet, dass die UBS zur Sicherstellung einer reibungslosen Integration der Credit Suisse in die UBS so rasch wie rechtlich möglich Mitarbeitende in Schlüsselpositionen bei der Credit Suisse ernennen wird.

- Die Credit Suisse wird ihre Geschäftstätigkeit wie gewohnt fortsetzen und ihre Restrukturierungsmassnahmen in Zusammenarbeit mit der UBS umsetzen.

- Die UBS hat ihre Zuversicht zum Ausdruck gebracht, dass die Mitarbeitenden der Credit Suisse weiter beschäftigt werden können.

- Die Credit Suisse wurde von der FINMA über deren Entscheid informiert, dass das zusätzliche Kernkapital der Credit Suisse (aus der Emission von Tier 1 Capital Notes) im Gesamtnennwert von rund CHF 16 Mia. auf null abgeschrieben wird.

Bei der UBS erwartet man, dass die Übernahme ein gutes Geschäft ist, wie die Pressemitteilung vom 19. März zeigt:

- Durch das Zusammengehen wird eine Bank mit verwalteten Vermögen von insgesamt mehr als USD 5 Billionen entstehen, mit Chancen für die Schaffung von nachhaltigem Mehrwert. Dies stärkt die Position von UBS als führender, in der Schweiz ansässiger globaler Wealth Manager, mit verwalteten Vermögen auf kombinierter Basis von mehr als USD 3,4 Billionen in den wichtigsten Wachstumsmärkten.

- Die erwarteten jährlichen Kostensenkungen sollen bis 2027 über USD 8 Milliarden erreichen

- UBS bleibt stark kapitalisiert mit einer harten Kernkapitalquote deutlich über dem Ziel von 13% und hält an einer progressiven Dividendenausschüttung fest.

https://www.ubs.com/global/de/media/display-page-ndp/de-20230319-tree.html

Welche Verluste für die Volkswirtschaft ergeben sich, wenn die UBS nun auch pleite macht? Das hat man wohl gar nicht berechnet.

Nicht berücksichtigt wurde bei dieser Transaktion, dass eine geballte Marktmacht auch ein ebensolches Risiko darstellt. Damit bringt man unsere wichtigste Grossbank in Gefahr und ebenso die Schweizer Wirtschaft. Denn wer kann in der heutigen Zeit garantieren, dass eine Bank auf Dauer funktioniert? Das gilt auch, wenn man fähige Leute als Geschäftsleitung einsetzt – Vorschusslorbeeren zählen nicht.

„Fachleute rechneten bei einem ungeordneten Konkurs der Credit Suisse mit Schäden von 100 bis 200 Prozent der Schweizer Wirtschaftsleistung“, so Bundesrätin Keller-Sutter in ihrer Stellungnahme, siehe oben. „Weltweit hätten wir mit einer Finanzkrise rechnen müssen. Der Absturz der CS hätte weitere Banken in den Abgrund gerissen. Die Schweiz hätte auch ein grosses Reputationsproblem gehabt. Man hätte festgestellt: Die Behörden eines Landes mit einem derart grossen Finanzplatz sind nicht in der Lage, diesen im entscheidenden Augenblick zu schützen.“

Stellungnahme:

https://www.efd.admin.ch/efd/de/home/das-efd/karin-keller-sutter/interviews/cs-nzz.html

Art. 9 und 10 des Kartellgesetzes wurden umgangen: Vorhaben über Zusammenschlüsse von grösseren Unternehmen sind vor ihrem Vollzug der Wettbewerbskommission zu melden. Die Meldepflicht besteht ungeachtet der Absätze 1–3, wenn am Zusammenschluss ein Unternehmen beteiligt ist, für welches in einem Verfahren nach diesem Gesetz rechtskräftig festgestellt worden ist, dass es in der Schweiz auf einem bestimmten Markt eine beherrschende Stellung hat, und der Zusammenschluss diesen Markt oder einen solchen betrifft, der ihm vor- oder nachgelagert oder benachbart ist. Eine Überprüfung der Wettbewerbskommission fand nicht statt.

Wie sicher sind Ersparnisse bei der UBS im Falle eines Konkurses?

Der Bund und die Nationalbank (SNB) geben laut Bundesrätin Keller-Sutter Garantien von über 209 Milliarden Franken ab.

Die Schweizer Nationalbank teilte folgendes mit:

Beide Banken können bei der Nationalbank gemäss Richtlinien über das geldpolitische Instrumentarium Liquidität beziehen. Darüber hinaus und basierend auf der Notverordnung des Bundesrates können Credit Suisse und UBS ein mit einem Konkursprivileg gesichertes Liquiditätshilfe-Darlehen in der Höhe von insgesamt bis zu 100 Milliarden Franken beziehen.

Die von der Schweizer Nationalbank zur Verfügung gestellte Liquidität für die UBS wird unter anderem in Form eines mit Bundesgarantie gedeckten Darlehens geleistet. Darüber hinaus spricht der Bund Garantien für potenzielle Verluste bestimmter Aktiven, welche die UBS im Rahmen der Transaktion übernimmt, sofern diese Verluste eine bestimmte Schwelle überschreiten sollten in Milliardenhöhe.

Im Nationalrat soll ab 11. April in einer ausserordentlich Session über Ausfallgarantien diskutiert werden.

Mit anderen Worten, die Steuerzahler garantieren - und viele für ihre eigenen Vermögen!

https://www.snb.ch/de/mmr/reference/pre_20230319/source/pre_20230319.de.pdf

Bei Konkurs werden nach Bankengesetz Einlagen, die auf den Namen des Einlegers lauten, einschliesslich Kassenobligationen, die bei der Bank hinterlegt sind, bis zum Höchstbetrag von 100´000 Franken je Gläubiger der zweiten Klasse nach Artikel 219 SchKG zugewiesen (BankG Art. 37a). Steht eine Forderung mehreren Personen zu, so kann das Privileg nur einmal geltend gemacht werden. Privilegierte Einlagen, die bei schweizerischen Geschäftsstellen gebucht sind, werden sofort aus den verfügbaren liquiden Aktiven ausserhalb der Kollokation und unter Ausschluss jeglicher Verrechnung ausbezahlt (BankG Art. 37b). Soweit die liquiden Mittel nicht zur Deckung ausreichen, finanziert die esisuisse, der Träger der Einlagensicherung, die Auszahlung der Einlagen bei schweizerischen Geschäftsstellen bis maximal 100'000 Franken je Gläubiger.

Die Höchstgrenze für die Vermögenssicherung für 100000 CHF beträgt momentan nach Gesetz 6 Milliarden Franken. Gesichert sind zwar nur ein Bruchteil der verwalteten Vermögen von 5 Billionen US-Dollars, aber trotzdem dürfe die Höchstgrenze ein Klacks sein. Es ist sogar die Frage, ob die Garantien der Nationalbank ausreichen.

Eine Beratung bei einem unabhängigen Vermögensexperten ist zu empfehlen, wenn man bei der UBS ein grösseres Vermögen angelegt hat.

Enteignung der AT1-Eigentümer

Die FINMA hat die Credit Suisse angewiesen, ihre AT1-Instrumente vollständig abzuschreiben und die betroffenen Gläubiger darüber unverzüglich zu informieren. Tier-2-Anleihen werden nicht abgeschrieben. Fragen zu einzelnen Anleihen sind an die Herausgeber der Kapitalinstrumente zu richten.

Die von der Credit Suisse ausgegebenen AT1-Instrumente sehen vertraglich vor, dass sie im Falle eines Trigger-Ereignisses (Viability Event), insbesondere bei der Gewährung ausserordentlicher staatlicher Unterstützung, vollständig abgeschrieben werden. Da die Credit Suisse am 19. März 2023 ausserordentliche Liquiditätshilfe-Darlehen, die mit einer Ausfallgarantie des Bundes gesichert sind, gewährt bekam, waren diese vertraglichen Bedingungen für die von der Bank ausgegebenen AT1-Instrumente erfüllt.

AT1-Instrumente sind in der Schweiz so ausgestaltet, dass sie abgeschrieben oder in hartes Kernkapital gewandelt werden, bevor das Eigenkapital der betroffenen Bank komplett aufgebraucht oder abgeschrieben ist. Die von Grossbanken öffentlich herausgegebenen Instrumente werden aufgrund des Risikoprofils und der Ausgestaltung in grossen Stückelungen hauptsächlich von institutionellen Investoren gehalten.

Solche Regelungen betrachte ich grundsätzlich als Verstoss gegen die Eigentumsgarantie (BV Art. 26): Das Eigentum ist gewährleistet. Enteignungen und Eigentumsbeschränkungen, die einer Enteignung gleichkommen, werden voll entschädigt.

Wenn die Investoren zum Beispiel Pensionskassen oder andere soziale Institutionen sind, wird die Bevölkerung geschädigt. In der Hinsicht sind solche Vertragsklauseln als unsittlich zu betrachten und die Enteignung in diesem Falle auch.

Man muss sich also nicht wundern, wenn Prozesse gegen die Schweiz geführt werden und das Vertrauen in den Bankenstandort geschädigt wird.

Eine kritische Betrachtung findet man auch hier:

Organhaftung unbedingt erforderlich

Die Aktiengesellschaft haftet für den Schaden aus unerlaubten Handlungen, die eine zur Geschäftsführung oder zur Vertretung befugte Person in Ausübung ihrer geschäftlichen Verrichtungen begeht (OR Art. 722).

Die Mitglieder des Verwaltungsrates und alle mit der Geschäftsführung oder mit der Liquidation befassten Personen sind sowohl der Gesellschaft als den einzelnen Aktionären und Gesellschaftsgläubigern für den Schaden verantwortlich, den sie durch absichtliche oder fahrlässige Verletzung ihrer Pflichten verursachen. Wer die Erfüllung einer Aufgabe befugterweise einem anderen Organ überträgt, haftet für den von diesem verursachten Schaden, sofern er nicht nachweist, dass er bei der Auswahl, Unterrichtung und Überwachung die nach den Umständen gebotene Sorgfalt angewendet hat (OR Art. 754).

Der Nationalrat will noch überprüfen, ob eine Klage gegen die Führungsorgane der Credit Suisse möglich sei. Was gibt es denn da noch zu diskutieren und womöglich zu klagen?

Wer ein Unternehmen in der Grössenordnung der Credit Suisse an die Wand fährt ist ganz klar haftbar und zwar mit Privatvermögen.

Natürlich ist klar, dass auch bei lebenslänglichem Existenzminimum die Geschäftsleiter und Verwaltungsräte den Verlust nicht decken könnten. Aber es wäre eine angemessene Strafe dafür, dass man Unternehmen dieser Art in den Konkurs führt und eine Warnung für alle andern, die ebenfalls leichtsinnige Geschäfte machen.